Блог им. Evgeny_Jenkov |Кому ФРС

- 17 марта 2021, 19:50

- |

👉🏻Много вопросов и сомнений появилось на тему:

Продлит ли ФРС послабления по SLR? Так как это может повлиять на доходность казначейских облигаций, а сильный рост доходности казначейских облигаций США в последнее время пугает Фондовый рынок США.

💁🏼♂️SLR — коэффициент дополнительного кредитного плеча. Для того чтобы не ломать вам голу, то SLR – это мера, при которой банк должен поддерживать определённый уровень капитала по отношению к своим активам.

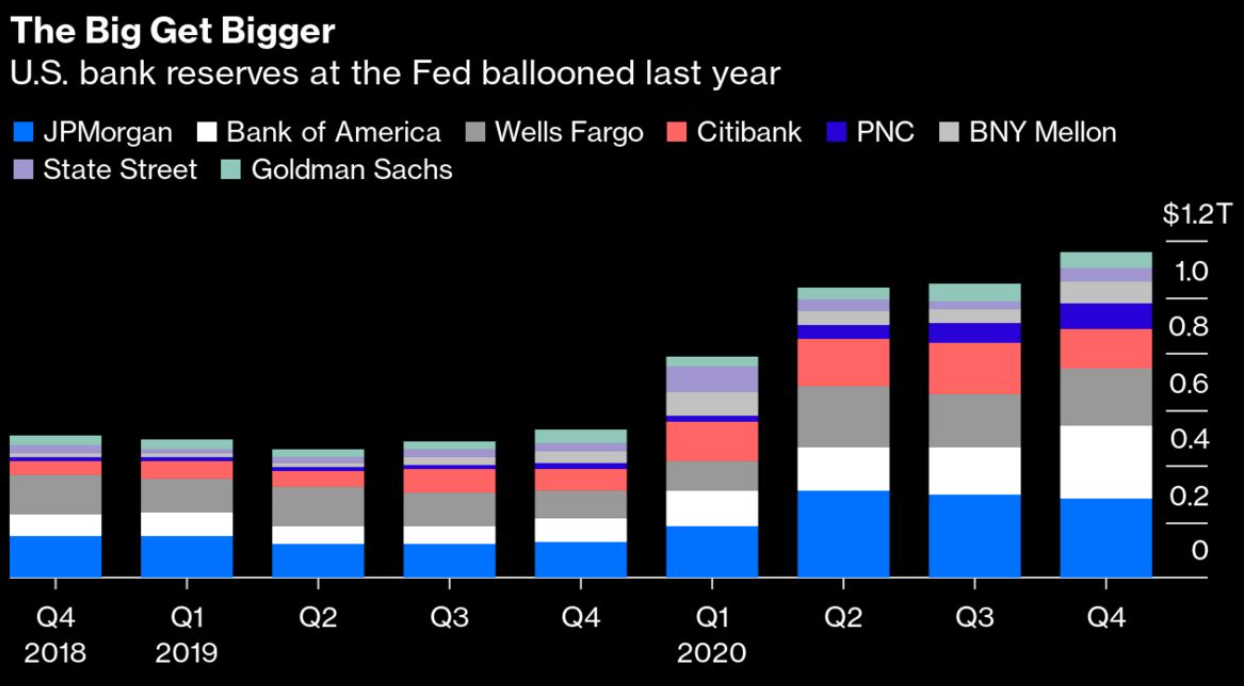

В момент кризиса в 2020 году ФРС объявила о регуляторных послаблениях для банков, то есть банкам разрешили не учитывать казначейские облигации США и депозиты в ФРС в учёте SLR до 31 марта 2021 года.

☝🏻Теперь выходит такая ситуация:

Если ФРС не продлит послабления SLR, то доходность по казначейским облигациям США может резко подскочить, а она и так за последнее время сильно выросла.

Доходность может подскочить из-за того, что банки начнут уравнивать активы для того, чтобы соответствовать показателю SLR, тем самым сливая казначейские облигации дальше. Более того, банки могут снизить выдачу ссуд, тем самым снизив скорость восстановления экономики.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

Блог им. Evgeny_Jenkov |Страшны ли налоги Байдена?

- 15 марта 2021, 16:50

- |

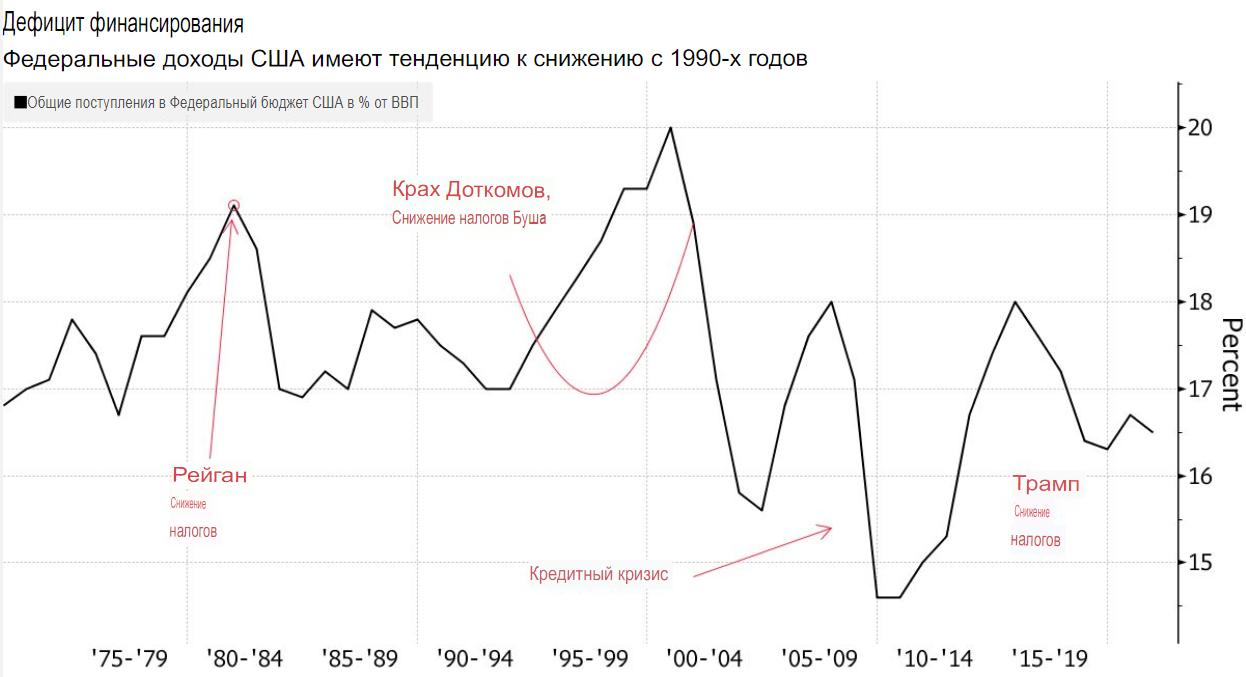

😈Обещал негатив в прошлом посте ТУТ – получите! Фондовый рынок США, боится ужесточение фискальных мер в виде повышения налогов на богатых.

СМИ: Президент Джо Байден планирует первое крупное повышение федеральных налогов с 1993 года.

На моём канале вы уже не раз слышали о повышение налогов в США Байденом, так как об этом Байден и его администрация говорили до выборов и после выборов.

🔥Повышение налогов – это то, что пугало рынки до выборов, когда Байден показывал отрыв в предвыборных опросах от Трампа, а Трамп уходя с поста, в последнем слове заявил:

🔫Не дайте им(демократам) повысить вам налоги.

( Читать дальше )

Блог им. Evgeny_Jenkov |ФРС в среду либо запампит, либо уронит рынок.

- 15 марта 2021, 13:53

- |

😇Доброго дня и начнём с предстающего выступления ФРС в среду, так как у инвесторов, предстоящая пресс-конференция Пауэлла – основное событие недели❗️

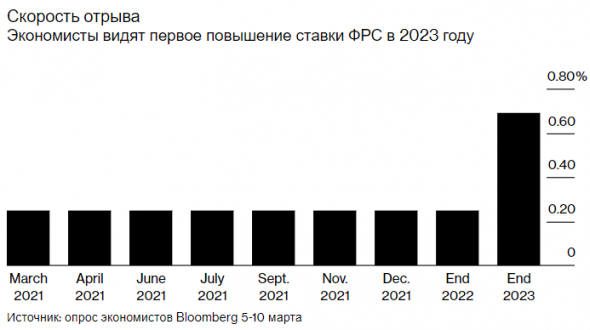

👉🏻Конечно же перед выступлением главы ФРС будет решение по процентной ставке и по Денежно-Кредитной политике, где мы не увидим ужесточения политики. Но можем услышать об увеличение печатного станка в ответ на действия ЕЦБ, который решил загасить рост доходности казначейских облигацией ускорением печатного станка.

😬На данный момент появляется больше страхов быстрого восстановления экономки США, которое приведёт к росту инфляции, резкому снижению безработицы и как следствию к ужесточению монетарной политики ФРС. Ужесточение монетарной политики приведёт к снижению ликвидности, а значит рынки уже не будут расти так резво –это самый большой страх инвесторов❗️

Кроме самого выступления, появляется больше пересмотров прогнозов в сторону улучшения экономики США, что вызывает пересмотр прогноза ФРС по ставке и экономистов. Повышение ключевой ставки ФРС прогнозируется в конце 2023 года. Хотя при ускорение роста не исключено, что прогноз об увеличение ставки может поменяться и на начало 2023 года, а некоторые аналитики прогнозирует увеличение процентной ставки уже в 2022 году.

( Читать дальше )

Блог им. Evgeny_Jenkov |Рынок труда как индикатор коррекции.

- 11 марта 2021, 18:29

- |

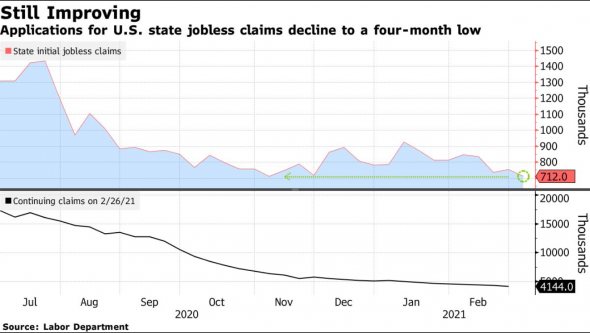

Количество заявок на пособие по безработице упало на 42000 до 712000 человек.

На данный момент мы имеем самое низкое количество заявок на пособие по безработице в США с ноября месяца и более того, количество заявок будет только падать из недели в неделю, так как многие штаты ослабляют ограничения.

🧐Таким образом, экономика США будет становится всё сильнее с каждым днём, а учитывая то, что рынок труда — это тот показатель на который опирается ФРС, то рост рынка труда будет увеличивать доходность долгих казначейских облигаций, увеличивать ожидания по инфляции и усиливать ожидания по сокращению стимулов от ФРС.

👉🏻Как мы с вами сегодня выяснили ТУТ, что рост доходности должен положительно сказываться на рынках из-за того, что при росте доходности ФРС увеличивает покупки активов, чтобы сбить рост доходности, но есть главный фактор о котором я забыл сказать –

( Читать дальше )

Блог им. Evgeny_Jenkov |Рынок странно реагирует на доходность казначейских

- 11 марта 2021, 13:44

- |

☝🏻Спреды между долгосрочными и краткосрочными казначейскими облигациями продолжают расти, говоря нам о том, что инвесторы продолжают закладывать сильный экономический рост и естественно инфляцию.

❗️Кроме того, расширение спреда МОЖЕТ говорить нам о том, что ФРС продолжит скупку активов по мере роста спреда, что будет увеличивать денежную ликвидность, а значит и рост рынков.

В итоге мы получаем странную картину, доходность растёт — рисковые активы падают, доходность падает — рисковые активы растут🤷🏼♂️ всё наоборот!

На рынках творится полный хаос и страх раннего сворачивания стимулов будет корректировать рынок, но в целом рынок не может падать, так как сейчас работают стимулы и при улучшение экономических показателей, ФРС ВОЗМОЖНО ещё сильнее будет подливать денег. Любая коррекция в данный момент будет крайне краткосрочной.

❗️Таким образом сейчас важно понять: Как будет действовать ФРС? так как если ФРС будет выкупать активы по мере роста доходности, то доллар сейчас МОЖЕТ быть очень дорогим, а рынкам ещё есть куда расти)

P.S. Ставь «ХОРОШО' автору и заходи на огонёк в телегу — ТУТ

Блог им. Evgeny_Jenkov |Стимулы Байдена приняли. Как отразится на Фондовом Рынке?

- 11 марта 2021, 00:28

- |

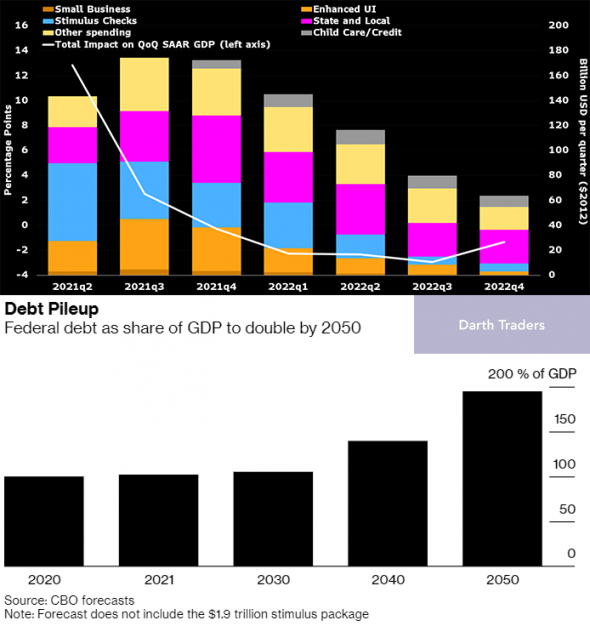

☝🏻По оценкам Бюджетного управления Конгресса, в этом году будет израсходовано 1,1 триллиона долларов по закону о чрезвычайной помощи, а в 2022 году — еще 476 миллиардов долларов.

❗️Напоминаю, что на данный момент по оценкам того же Бюджетного управления Конгресса, США нарастят долг к 2050 в районе 195% от ВВП

🤷🏼♂️Как стимулы отразятся на Фондовом рынке?

Фондовый Рынок уже давно учёл в себе стимулы Байдена, но в любом случае, опять же стимулы дадут Фондовому рынку поддержку (и крипте) в краткосрочной перспективе, но вот рост инфляции который стимулы вызовут приведёт к очередному росту доходности облигаций и страху сворачивания стимулов от ФРС. Циклический сектор компаний с малой капитализацией должен расти лучше всего на фоне стимулов.

☝🏻Кроме того не забывайте, что стимулы принимались через двухпартийную боль и далее инфраструктурный пакет стимулов будет уже не таким большим как все ожидают, так как республиканцы не позволят Долгу и дальше расти.

P.S. Ставь «ХОРОШО» в поддержку автора и заглядывай в мою ТеЛеГу

Блог им. Evgeny_Jenkov |Манипули со статистикой или понизим кривую доходности с первой ноты.

- 10 марта 2021, 18:29

- |

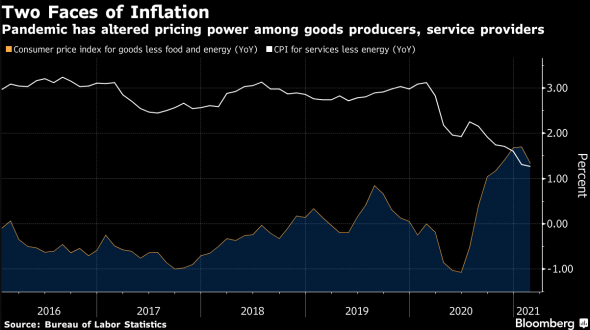

🤬Базовый индекс потребительских цен, исключающий изменчивые цены на продукты питания и энергию, вырос на 0,1% по сравнению с месяцем ранее и на 1,3% по сравнению с предыдущим годом. Общий индекс потребительских цен вырос на 0,4% по сравнению с предыдущим месяцем и на 1,7% по сравнению с годом ранее

🤔Смотрю я на эти данные и вроде да! Инфляция растёт более слабо. ❗️Но потом вспоминаю это:

Цены на жилье в январе — обычно это медленный месяц для рынка — выросли на 14 процентов по сравнению с тем же месяцем предыдущего года, в то время как продажи подскочили на 24 процента, несмотря на почти вдвое больший уровень безработицы. Спрос на существующие дома настолько высок, что средняя недвижимость находится на рынке всего три недели.

🤔И думаю, что-то тут не сходится.

☝🏻Давайте прочитаем отчёт о инфляции США:

Это самый высокий показатель с февраля 2020 года, при этом основное повышательное давление связано со стоимостью энергии (3,7% против -3,6% в январе), а именно бензина (1,6% против -8,6%), электроэнергии (2,3% против 1,5%) и коммунального газа. услуги (6,7% против 4,3%). Немного больше выросли цены на медицинские услуги (3% против 2,9%). Напротив, снизились цены на продукты питания (3,6% против 3,8%), подержанные автомобили и грузовики (9,3% против 10%), жилье (1,5%) и новые автомобили (1,2% против 1,4%), а стоимость одежды упала. больше (-3,6% против -2,5%).

( Читать дальше )

Блог им. Evgeny_Jenkov |Рынки входят в самостоятельное поддержание баланса

- 09 марта 2021, 12:28

- |

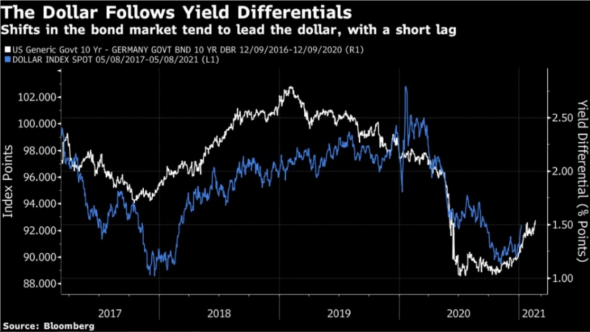

☝🏻На графике видим, как Индекс Доллара США, чётко следует за Доходностью казначейских облигаций США (10-летние) и более того, движение доходности работает как опережающий индикатор роста Индекса Доллара США.

Таким образом мы имеем: чем выше доходность, тем сильнее доллар, тем сильнее падает аппетит к риску.

В последнее время, очень много разговоров о вероятной, будущей гиперинфляции в США из-за того, что правительство США вливает туда слишком много денег и таким образом, может перегреть экономику (то есть инфляция ожидается очень высокой).

❗️Но, раз кривая доходности реагирует на будущие ожидания в экономике и чем выше она будет расти, тем и сильнее будет становится доллар. Рост доллара приведёт к тому, что цены на импорт в США, неизбежно начнут снижаться, что потянет за собой вниз инфляцию.

Таким образом, мы имеем то, что рынок на данный момент сам себя регулирует и приводит в равновесие, правда в равновесие постоянно вмешиваются. Но ещё нужно помнить, что правительство США будет пытаться удерживать стимулы до последнего, а рост доходности будет мешать восстановлению/росту экономики, поэтому ФРС уже увеличил более чем на 10% скупку казначейских облигаций за последние 4 недели😖

( Читать дальше )

Блог им. Evgeny_Jenkov |Безработица упала, но проблем у США стало больше.

- 05 марта 2021, 18:16

- |

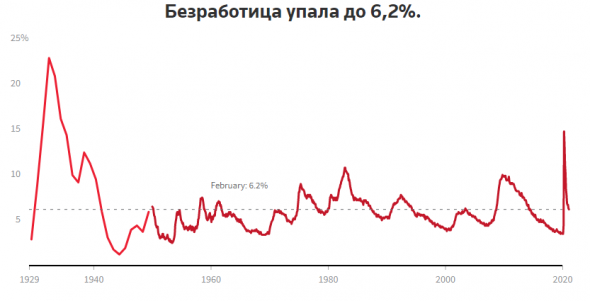

Количество рабочих мест в США увеличилось на 379 000 после пересмотренного в сторону повышения на 166 000 в январе и безработица в феврале составила 6.2% при прогнозе 6.3%.

Экономика США восстановилась во многих отраслях, но самые чувствительные сейчас – это безработица и инфляция, так как безработица и инфляция основные показатели, на которые опираются в США в монетарной и фискальной политике. Грубо говоря, отталкиваясь от этих показателей мы можем прогнозировать движение рынков, которое завязано на денежной ликвидности. Правительство США вливает тонны денег в экономику только по одной простой причине, что они не хотят повторения восстановления безработицы после кризиса в 2008 году, поэтому Правительство США будут давить на денежную педаль газа до устойчивого тренда в восстановление рабочих мест.

Инфляционные ожидания в США сильно выросли, а безработица хоть и прибавила сегодня больше ожиданий рабочих мест, но всё же остаётся высокой. Часто, сокращение безработицы/рост рабочих мест, сопровождается ростом инфляции, учитывая то, что инфляционные ожидания уже высокие и данные по инфляции будут выше 2%, то ФРС придётся начать ранее сворачивание стимулирующих мер, что приведёт к лопанью небольших образовавшихся пузырей на рынках.

( Читать дальше )

Блог им. Evgeny_Jenkov |Новая эра и почему ФРС боятся говорить о хорошем?

- 25 февраля 2021, 20:46

- |

Буллард представитель ФРС:

🗣Рост доходности облигаций «пока хороший знак»

🗣Даже с оптимизмом в отношении экономики, слишком рано обсуждать изменения в ежемесячных покупках облигаций ФРС.

☝🏻Это то, о чём я постоянно твержу и писал сегодня в ЭТОМ посте:

ФРС будет продолжать говорить нам о том, что экономика супер, но не такой супер как все думают, чтобы максимально удерживать стимулирование экономики и не свернуть стимулирование раньше времени. Риторика ФРС поменялась за февраль так сильно, что мы всё чаще слышим разговоры о том, что пока рано обсуждать изменения в QE, но обсуждается.

Безусловно ФРС довольны ростом доходности, так как это показатель восстановления экономики и в целом показатель ожиданий, но ФРС и мы должны понимать, что после такой денежной пьянки скоро настанет похмелье (не кризис надеюсь😌, а именно похмелье, когда инвесторы постепенно начнут задумываться над мусором в их инвестиционном портфеле).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс